von Miriam Uebel und Lushan Sun

In diesem Blogbeitrag untersuchen wir, ob die kurzfristige Volatilität trotz des langfristigen Charakters dieser Vermögenswerte einen attraktiven Einstiegspunkt für Privatmarktanlagen schaffen kann.

Das Interesse der Anleger an den Privatmärkten ist in den letzten Jahren stetig gestiegen. Diese Vermögenswerte werden in der Regel langfristig gehalten (oft in geschlossenen Fonds) und sind meist illiquider als Vermögenswerte auf dem öffentlichen Markt.

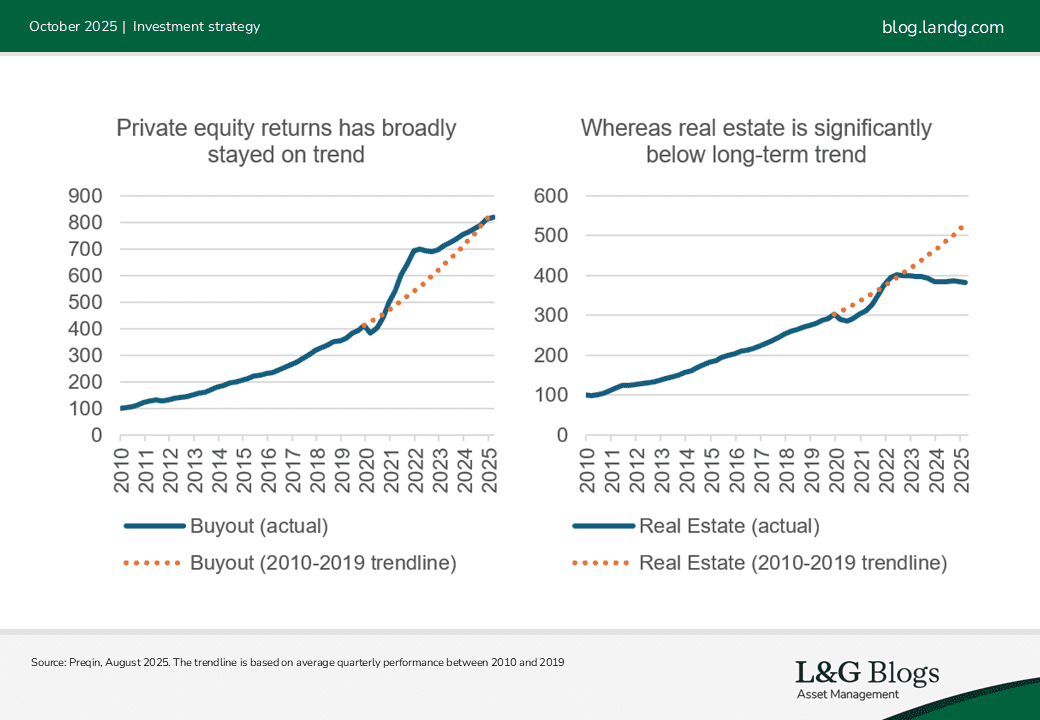

Trotz ihres langfristigen Charakters sind die Privatmärkte nach wie vor von kurzfristiger Marktvolatilität betroffen. Seit dem Anstieg der Zinssätze im Jahr 2022 sind beispielsweise die Bewertungen von Immobilien und Risikokapital gesunken. Die Private-Equity-Aktivitäten stagnierten, wodurch die Ausschüttungen an die Anleger erheblich reduziert wurden, was die Fähigkeit zur Neuallokation einschränkte. Die aktuellen Bedingungen haben die Anleger dazu veranlasst, zu prüfen, ob sie weiterhin in private Märkte investieren sollten. Dies hat uns daher dazu veranlasst, die Auswirkungen des Market-Timings auf den privaten Märkten zu überprüfen und uns mit der Frage zu befassen: „Ist jetzt ein guter Zeitpunkt?“

Schwierige Märkte können attraktive Einstiegspunkte schaffen

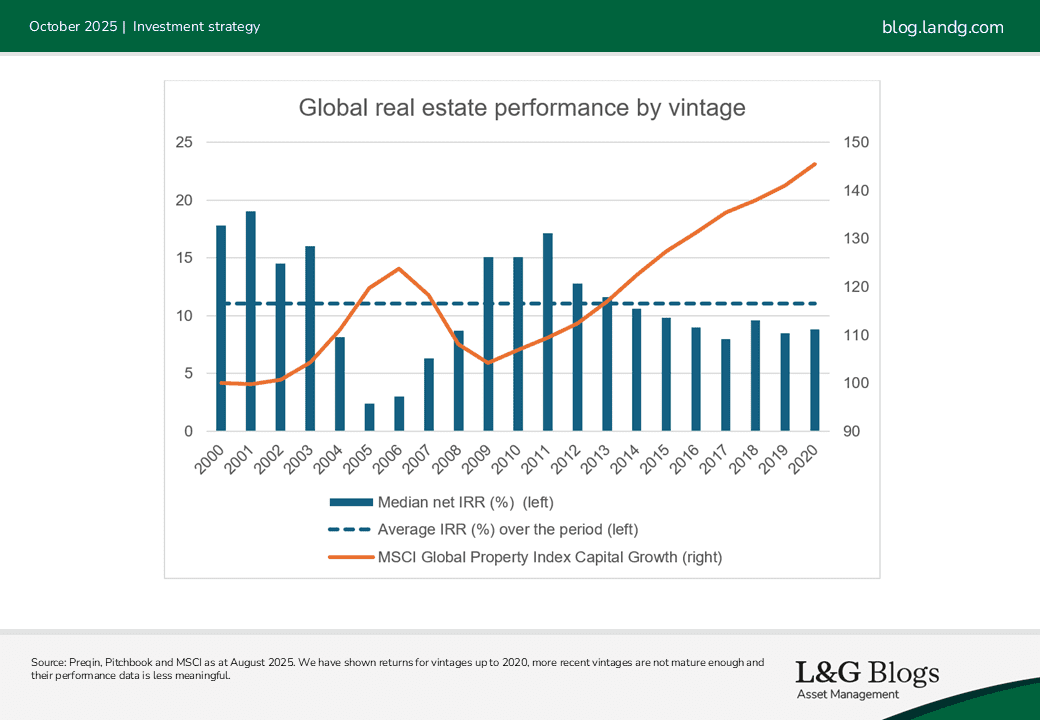

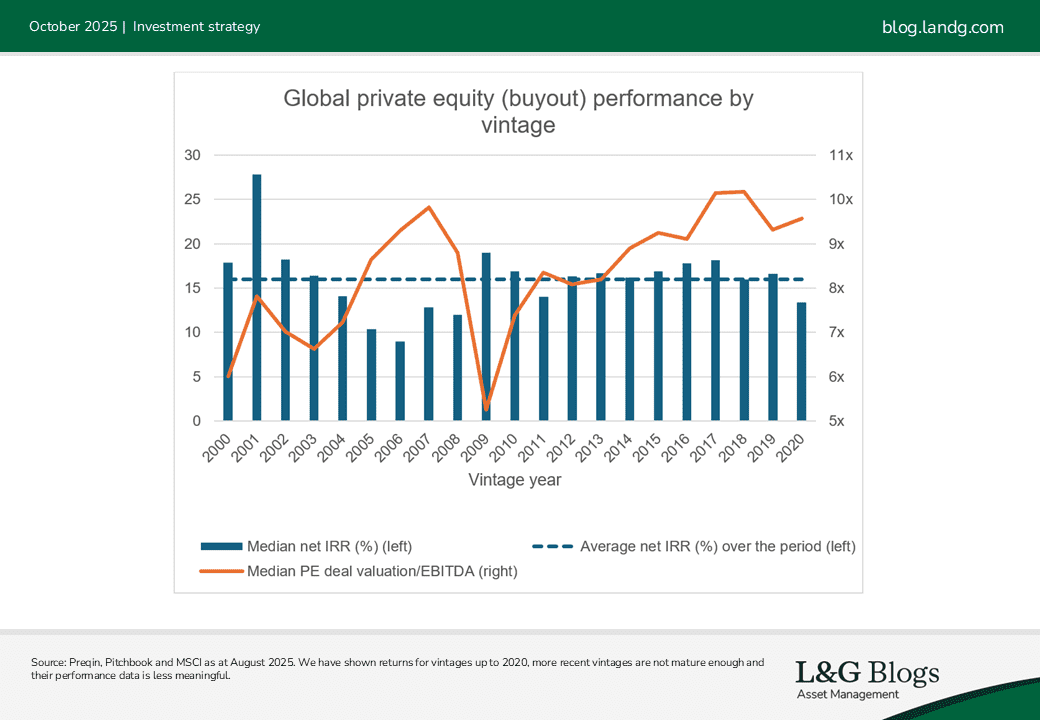

Wir haben uns die Daten seit der globalen Finanzkrise (GFC) (der letzten großen Krise) angesehen, um zu sehen, wie sich das Timing auf die Performance der Privatmärkte ausgewirkt hat. Anhand von Daten zu geschlossenen Fonds von Preqin stellten wir fest, dass Immobilien- und Private-Equity-Jahrgänge unmittelbar nach der globalen Finanzkrise deutlich besser abschnitten als die vorangegangenen Jahrgänge.

Der Haupttreiber waren die Einstiegspreise – die Bewertungen von Immobilien und Private Equity fielen während der globalen Finanzkrise deutlich. Fonds, die in den schlechten Jahren investiert hatten, wurden anschließend belohnt, als der Markt ab 2010 eine lange Hausse erlebte.

Das Einkommen ist ein wertvoller Puffer

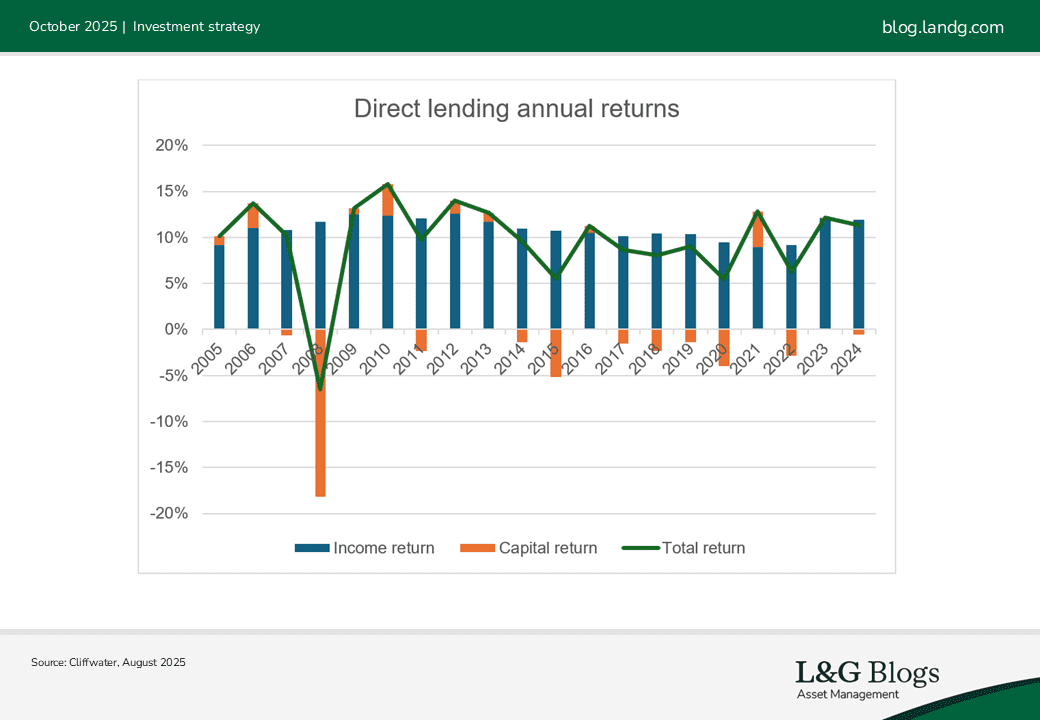

Was ist mit privaten Krediten und Infrastruktur, Anlageklassen, die in der Regel einen größeren Anteil der Renditen aus Erträgen erzielen?

Historische Daten zeigen ein viel stabileres Performance-Profil über Marktzyklen hinweg. Am Beispiel der Direktkreditvergabe (einer Teilmenge des Privatkredits) erzielte sie durchweg jährliche Einkommensrenditen von rund 10 Prozent. Dies milderte die Bewertungsvolatilität, die weitgehend auf Veränderungen des Kreditrisikos zurückzuführen sein kann (die Direktkreditvergabe ist variabel verzinslich und daher keinem Zinsänderungsrisiko ausgesetzt).

Gut kaufen, gut wirtschaften, gut aussteigen

Zurück zu der Frage zu Beginn dieses Blogs: Ist jetzt ein guter Zeitpunkt, um in Private Markets zu investieren?

Wir haben bereits gezeigt, dass das „Kaufen des Rückgangs“ und die Beschleunigung des Einsatzes bei Marktverwerfungen in der Vergangenheit funktioniert haben. Dies untermauert unsere positivere Einschätzung von Immobilien und Privatanleihen mit Investment-Grade-Rating, bei denen die laufenden Renditen deutlich über dem langfristigen Durchschnitt liegen. Private Equity und Infrastruktur sind derzeit weniger großzügig mit Bewertungen am teuren Ende der 10-Jahres-Spanne. Wir sind besonders besorgt über die fehlende Korrektur im Bereich Private Equity und betonen die Bedeutung der Preisdisziplin im heutigen Umfeld.

Dies bedeutet jedoch nicht, dass wir uns gegen eine Allokation in Marktteilen aussprechen, die die Preise nicht stark angepasst haben. Wissenschaftliche Untersuchungen haben gezeigt, dass das Gewinnwachstum als Treiber für die langfristige Performance der Privatmärkte den Kaufpreis überwiegen kann. Wachstumsstärkere Vermögenswerte dürften ebenfalls besser aussteigen, da die Nachfrage immuner gegen makroökonomische Volatilität ist. Dies spiegelt sich beispielsweise in unseren Einschätzungen zum Immobiliensektor in Großbritannien wider. Wir mögen Logistik und Wohnen – es wird erwartet, dass die Trends in den Bereichen E-Commerce, Deglobalisierung und Demografie in diesen Sektoren langfristig hohe Renditen bringen werden. Der strukturelle Gegenwind, mit dem Büros und Einzelhandel konfrontiert sind, lässt uns trotz attraktiverer Bewertungen weniger überzeugend sein.

Wie Warren Buffett bekanntlich sagte: „Es ist weitaus besser, ein wunderbares Unternehmen zu einem fairen Preis zu kaufen, als ein faires Unternehmen zu einem wunderbaren Preis.“ Wir glauben, dass in „weniger großzügig“ bewerteten Teilen der Privatmärkte immer noch gute Renditen erzielt werden können. Der Schlüssel zum Erfolg ist die Kompetenz des Managers – die richtigen Branchenentscheidungen zu treffen, hochwertige Anlagen zu beschaffen, sie gut zu betreiben und erfolgreich zu veräußern.

Investieren Sie im Laufe des Zyklus

Privatmarktanlagen erfordern einen langfristigen Ansatz. Wir bevorzugen es, über den Zyklus zu investieren und eine gut diversifizierte strategische Asset-Allokation zu verfolgen.

Wir wissen auch, dass die Privatmärkte nicht vollständig effizient sind, und suchen nach Möglichkeiten, sich in attraktiven Sektoren/Strategien zu engagieren, die durch strukturellen Rückenwind unterstützt werden, wenn es zu Preisverwerfungen kommt. Die Entwicklungen an den Privatmärkten bedeuten, dass wir auf ein breites Instrumentarium zugreifen können, das Secondaries, Evergreen-Fonds und Co-Investments umfasst.

Verzichtserklärung: Die Ansichten in diesem Blog werben nicht für Produkte oder Dienstleistungen von L&G und sind nicht direkt damit verbunden. Die Ansichten stammen von einer Reihe von L&G-Anlageexperten, können spezifisch für die jeweilige Anlageregion oder den Schreibtisch eines Autors sein und spiegeln nicht unbedingt die Ansichten von L&G wider. Nur für professionelle Anlageexperten.

Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die Zukunft.

Annahmen, Meinungen und Schätzungen dienen nur zur Veranschaulichung. Es gibt keine Garantie dafür, dass die gemachten Prognosen eintreten werden.

Mehr über Lushan Sun, Head of Cross-Asset Research, Private Markets, Asset Management, L&G

Lushan Sun konzentriert sich auf Markteinblicke, taktische Ansichten und langfristige thematische Trends in allen Anlageklassen des Privatmarktes.

LGIM-Blog – Lushan Sun, Private Credit Research Manager